東京都目黒区の税理士 海老名洋明です。

最近、「楽」「簡単」という評判だったクラウド会計ソフトは相次ぐ値上げで、割安感がなくなっています。(2年分で弥生会計などインストール型ソフトの購入代金を超えてしまいます)

確定申告では帳簿を作らなければならないことはわかっているけど、

- 「どの会計ソフトを買っていいのかわからない」

- 「簿記がわからない」

という方が多いと思います。特に、確定申告をしたことがない開業初年度の方にとっては頭が痛いことでしょう。

そんな方については、Excelを使って簡単に月次の損益を把握する方法があります。

税理士の協力のもとで、お客様側で会計ソフト(弥生会計で2-3万円から、クラウド型で年2-3万円)を購入する必要がないのが最大のメリットです。

えびな税理士事務所では、ある程度のITスキルをお持ちの方については、使い慣れたソフトを活用した運用をご提案できます。

お客様の事情に沿った運用のコツ(やるべきこと、してはいけないこと、確定申告で準備しておくべきこと)などを正直ベースでお話し、一刻も早く確定申告が終わるようサポートします。

お気軽にお問い合わせください。

こんな方におすすめ

- 白色申告の方、青色申告の10万円控除の方

青色申告決算書の貸借対照表に預金口座の残高を記載しない方、例えば白色申告の方や不動産所得で事業的規模以外の方が想定されます。

- 65万円控除でも預金口座が私用の入出金ばかりのとき

青色申告で不動産所得、事業所得があるものの預金口座が私用の入出金ばかりのときは、貸借対照表の普通預金残高を記載しないことも想定されます。

- 取引が単純

売上先が少ない、費用はレシート、請求書のみで固定資産の減価償却がない場合は有効です。

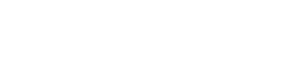

データを入力しましょう

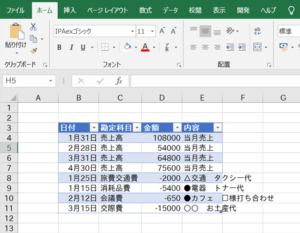

Excelを開いてB列から横に「日付」、「勘定科目」、「金額」、「内容」と書きます。

その後は、請求書、領収書1枚ごとに以下の項目を記入します。

空き列を作らないよう続けて記入しましょう。

B列 日付

売上を請求した日や、支払った日を記入します。

古い日から記入しなければならないことはなく、順序は気にしなくても大丈夫です。

C列 勘定科目

「売上高」「旅費交通費」など、一字一句同じに記入します。

D列 金額

売上は「+」で、支出は「-」で記入します。

E列 内容

相手先と内容はとても重要です。必ず記入しましょう。

確定申告で必要な帳簿の記載事項ですので空白は避けましょう。

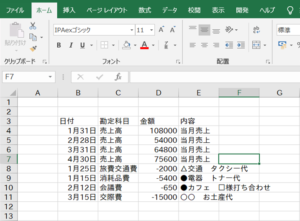

テータをテーブル化

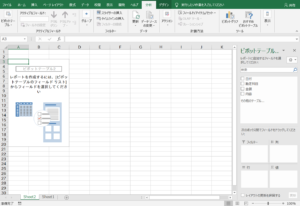

記入が終わったら、「Ctrl+T」より、OKを押しましょう。

行と列が色に付きます。この色がついた部分が、ピボットテーブルにより集計されます。

後でデータを追加するときは一番下に続けて入力することで、行に色が付き、ピボットテーブルに反映されます。

ピボットテーブルの作成

OKを押したら、別のシートにこんな画面が表示されます。

これだけではまだ集計されていませんね。そこで、右側の項目にチェックすることで月別の損益を把握することができます。

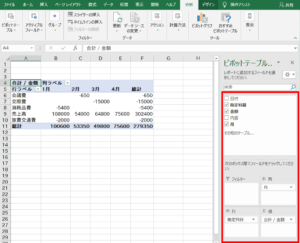

クリックする順番によって、形の違う表が出来上がりますが、

(右上)列→「月」

(左下)行→「勘定科目」

(右下)値→「金額」

となるように項目をドラッグすると、月次の損益が分かるようになります。

「総計」が売上から必要経費を引いた利益になります。

売上が中途半端な位置にありますね。この場合は、「売上」の行ラベルをドラッグすることで上に移すことができます。

データを追加した場合は、表の上で右クリック→「更新」をクリックしてください。

もっと便利にする加工も可能

今回は、説明を簡単にするため入力項目を絞っていますが、次の列を追加することでもっと楽にすることができます。

日付

月と日をそれぞれ別の列に記入して、さらに別の列でDate関数により年月日を自動で表示させることができます。

ショートカットキーの「Ctrl+Enter」により複数の行にまとめて月を入力することができますので、入力の手数を減らすことができます。

金額

今回の記事では、売上以外の科目の金額をマイナスで手入力していますが、別の列でif関数を使って売上以外の勘定科目の金額について「×-1」とする数式を組むと金額欄で「-」を入力する手間が省けます。

また、「Ctrl+Shift+1」(またはホーム→数値→「,」)を押して、3桁ごとに「,」を入れることができます。

(応用)相手先別の売上

別の列で売上の相手先を記入することで、相手先別の売上の金額を把握することができます。

確定申告の際の注意点

今回紹介したピボットテーブルの活用によりおおよその利益の金額が分かりますので、納税額を予測するに役立ちます。

でも、それだけでは確定申告まで完結することはできません。

「総勘定元帳」の作成

勘定科目ごとにどんな取引があったのかをまとめなければなりません。

「複式簿記」による帳簿の作成が基礎となりますが、今回のご紹介では「単式簿記」を基礎としていますので、「総勘定元帳」の作成まで対応していません。

最終的には、税理士事務所で弥生会計などを使ってお客様が作成したデータをインポートして総勘定元帳を作成する流れになると思われます。

普通預金の増減

法人については必ず、普通預金の増減を通帳のとおり1行ごとに帳簿に記録して、帳簿上実際の残高に合わせなければなりません。

ネットバンクからcsvでデータを取得するなりして、別途帳簿を作成しなければなりません。

「貸倒引当金繰入」等の計上など節税策の検討

年末の売掛金残高については、一定金額が貸倒引当金繰入として利益を減らすことができます。

別途申告ソフトを使うなりしなければ正しい金額を求めて申告書に反映させるのは難しいでしょう。

また、この方法は現金の入出金ベースを意識していますので、12月請求の1月払いの費用について費用計上が漏れてしまう可能性があります。

消費税の計算

税理士なら「内容」欄から消費税の計算対象を把握できますが、お客様側で把握するのは困難です。

消費税の納税義務がある方は、今回紹介した方法を使うか否かを問わず、税理士へ依頼することをおすすめします。

完璧ではないけれでも十分にメリットあり

税理士へレシート、領収書を丸投げした結果、申告する3月になるまで1年の利益や納税額が全く分からない、いわばビックリ箱のようなことが起こりづらくなります。

また、データを提供することで、税理士への申告報酬の支払い(量にもよりますが、レシート丸投げの場合、月1万円+申告報酬の10万円からが相場です)を少しでも安く抑えることができます。

個人事業主で、1年分の売上、費用を①日付、②金額、③勘定科目、④摘要(相手先と内容)を記載したExcelを提出していただけるのでしたら、多くの税理士は申告報酬を10万円以下で引き受けてくれると思います。

大手事業会社や上場企業の経理部で勤務した経験から、机上の空論ではない、現場の実態に即したサポートを信条としております。

特に、お客様のキャッシュを最大化する戦略的な節税対策や、不安を解消するための税務調査サポートには力を入れています。また、現在の顧問税理士に関するお悩みや税理士変更のご相談、クラウド会計の導入による業務効率化支援も得意としております。

オンライン面談を活用し、全国どちらにお住まいのお客様でもサポートが可能です。お客様の良きパートナーとして事業の成長を全力で応援しますので、税金に関するお悩みは、お気軽にご相談ください。